Le rachat de prêt immobilier

Le guide de la renégociation de prêt immobilier !

La renégociation de prêt immobilier est un moyen de réviser à la baisse le taux d'intérêt auquel vous avez contracté votre achat immobilier. Pour qu'un rachat de crédit soit intéressant, il faut que le contexte bancaire soit propice à ce type d'opération et que l'écart entre les taux soit significatif !

Profiter d'une éventuelle baisse des taux pour votre prêt immobilier actuel

Intéressant si le taux de votre prêt est supérieur de 0,50 % aux taux actuels

Diminuer ou allonger la durée de votre prêt

Modifier le montant de vos mensualités

Meilleur taux en 5 min

Meilleur taux en 5 min les + grandes banques comparées

les + grandes banques comparées Accord de principe en ligne

Accord de principe en ligne

Vous souhaitez réaliser :

Meilleur taux en 5 min

Meilleur taux en 5 min les + grandes banques comparées

les + grandes banques comparées Devis immédiat

Devis immédiat

Qu’il s’agisse de renégocier ou de racheter un prêt, ces deux termes s’apparentent à la même opération : celle de revoir votre prêt immobilier pour vous permettre de bénéficier de meilleures conditions.

Attention, il ne faut pas confondre le rachat de prêt et le rachat de soulte qui consiste à racheter les parts d’un bien par suite d’une succession ou d’un divorce.

La nuance entre renégociation et rachat de prêt réside dans le fait que vous fassiez appel à votre banque actuelle, ou à une autre entité :

- Dans le cas de la renégociation, votre banquier va ajuster votre contrat en votre faveur par le biais d’un avenant.

- Quand il s’agit d’un rachat de prêt, c’est une autre banque qui va racheter votre prêt à votre banque initiale et vous proposer un nouveau contrat. Un nouveau prêt remplacera ainsi le précédent.

Il ne faudra pas confondre non plus le rachat d'un prêt et le rachat de crédits, autrement appelé regroupement de crédits qui, lui, correspond à de la restructuration. En effet, ce dernier a pour objectif de rééquilibrer et d'optimiser votre budget en regroupant tous vos crédits en un seul et même prêt. Une manière astucieuse de baisser vos mensualités et donc de gagner en pouvoir d'achat.

Cette opération peut entraîner de nouveaux frais tels que des pénalités de remboursement anticipé, de nouveaux frais de dossier et de garanties, tout ce qui est compris dans le coût de votre Taux Annuel Effectif Global. Elle ne devient intéressante que si votre taux initial est supérieur d’au moins 0,50 % par rapport aux taux immobiliers actuels.

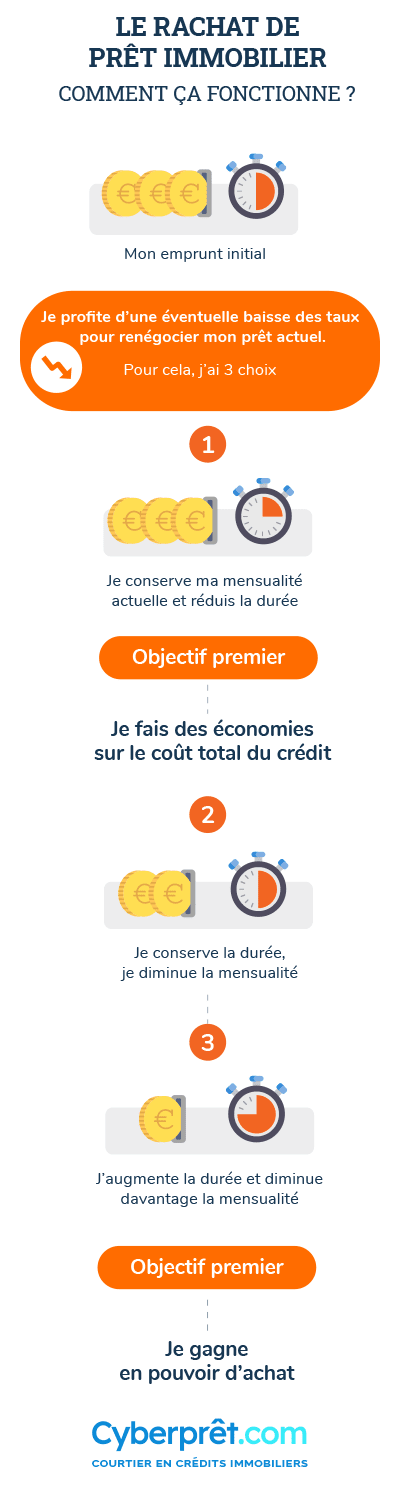

Le rachat et la renégociation de prêt immobilier peuvent être réalisés de trois manières différentes :

- Conserver la durée restante de votre crédit en diminuant la mensualité : vous gagnerez en pouvoir d’achat et en coût de crédit.

- Conserver la mensualité actuelle de votre crédit en diminuant la durée : vous gagnerez davantage sur le coût du crédit.

- Rallonger la durée de l’emprunt : vous gagnerez davantage en pouvoir d’achat (cette opération peut facilement être réalisable aussi au travers d'un prêt modulable. Rendez-vous sur notre page de calcul du prêt modulable pour en comprendre les coûts et les avantages).

Les gains en pouvoir d’achat peuvent être favorables à la mise en place d’un nouveau projet tel qu’une « enveloppe travaux » ou un investissement locatif.

Utilisez notre calculatrice de rachat de prêt immobilier pour savoir si cette opération est intéressante et si vous avez choisi la meilleure formule.

Deux exemples de rachat de prêt immobilier :

Pour un prêt immobilier de 250 000 € à un taux de 2,5 % souscrit en mars 2015 sur 25 ans, les mensualités s’élèvent à 1 121,54 € (hors assurance). Le tableau ci-dessous donne deux exemples de ce rachat de prêt immobilier en septembre 2018.

| Nouveau prêt exemple 1 |

Nouveau prêt exemple 2 |

|

|---|---|---|

| Type de rachat | Diminution de la mensualité mais durée restante conservée |

Mensualité conservée mais diminution de la durée |

| Taux | 1,50 % | 1,22 % |

| Durée | 21 ans | 19 ans |

| Mensualité | 1 040,30 € | 1 123,55 € |

| Bilan | Gain de 81,24 € par mois

Economie totale de 20 997 € |

Légère hausse de la mensualité

Réduction de la durée d'emprunt Economie totale de 32 185 € |

Sachez également qu’il est possible de faire racheter plusieurs prêts et de les regrouper en un seul. Cette démarche peut être intéressante et permettra de régulariser votre situation ( famille agrandie, déménagement… ). S’il s’agit de prêts de natures différentes, vous devrez vous référer aux conditions générales de votre contrat pour en connaître les modalités.

Exemple :

Vous avez contracté trois prêts auprès d’une même banque : un prêt à taux zéro, un prêt immobilier à 2 %, un autre prêt à 4 %. Votre banque, ou une autre, peut vous proposer un lissage de prêt de ces trois crédits.

Cependant, vous êtes en droit de renégocier le prêt à 4 % auprès de votre banque ou d’un autre établissement bancaire en cas de refus. Si une autre banque accepte de renégocier ce prêt, les deux autres seront conservés dans votre banque actuelle.

Calcul simple de rachat de prêt immobilier

Votre banque n’a aucune obligation de renégocier le taux de votre prêt actuel. Vous devrez faire une demande de renégociation des conditions de prêt à l'organisme prêteur. S'il accepte, il y aura de nouvelles conditions qui seront validées par un avenant à votre prêt et l'édition d'un nouveau tableau d'amortissement. S'il refuse, il faudra voir avec une autre banque pour faire racheter votre prêt. De manière générale, peu de banques acceptent la renégociation mais certaines proposent d’elles-mêmes ce geste pour s’assurer une clientèle à long terme.

Si votre banque actuelle vous propose une telle opération, c’est généralement qu’elle vous est profitable ! En cas de renégociation du taux de crédit immobilier, la souscription d’une nouvelle garantie hypothécaire ne peut être imposée.

Dans le cadre d’un prêt immobilier pour la construction d’un bien, vous ne pouvez renégocier votre prêt tant que vous n’avez pas en votre possession l’attestation de parfait achèvement des travaux.

Si vous avez déjà renégocié votre prêt immobilier avec votre banque mais que les taux ont baissé significativement depuis, vous avez tout intérêt à refaire une demande. Il n’y a pas de délai pour renégocier votre prêt ou le racheter. Il est possible de faire racheter plusieurs fois son prêt si les taux ont continué à baisser, ce n’est pas limité.

Quel que soit le type de prêt immobilier, les banques n’ont aucune obligation de renégocier le taux de votre prêt actuel. Dans les faits, peu de banques acceptent cette demande, d’autres font traîner les demandes ou encore proposent des solutions moins intéressantes que la concurrence.

Afin d’obtenir un meilleur taux, il est souvent préférable de changer de banque. La vôtre risque en effet de vous proposer des solutions plus coûteuses.

Lors du rachat de prêt par une autre banque, il y a des frais à prendre en compte :

- Les indemnités de remboursement anticipé (IRA) : elles correspondent à un total de six mois d’intérêts et ne peuvent excéder 3 % du capital restant dû. Ce dernier peut être estimé en utilisant notre outil de calcul en ligne : Calculez votre capital restant dû en toute simplicité.

- Les frais de dossier : ils sont liés à l’instruction du nouveau dossier de prêt.

- Les frais de garantie : ce sont les frais liés à la garantie que va prendre la banque sur le nouveau prêt. Cette garantie peut prendre la forme d'une caution immobilière ou d'une hypothèque ou hypothèque spéciale.

- Les frais supplémentaires : d'autres frais complémentaires peuvent s'ajouter. Par exemple, si vous décidez de faire appel à l'expertise d'un courtier immobilier, il faudra penser à prendre en compte les honoraires du courtage.

En général, tous ces frais peuvent être inclus dans le nouveau prêt immobilier. Notez que dans le cadre d'un rachat de prêt, il n'y a plus de frais de notaire à honorer puisqu'il n'y a aucun changement lié à l'objet de l'acquisition.

Pour calculer l’intérêt de mettre en place un rachat de prêt, il faut rajouter ces frais à votre capital restant dû et regarder l’économie totale réalisée avec un nouveau taux sur la durée restante de votre prêt.

Attention, de nombreux points sont à prendre en compte : taux nominal, comparaison de l’assurance emprunteur, frais de garanties, etc. Afin que le calcul soit le plus précis possible, nous vous conseillons de faire une demande de rachat de prêt sur notre formulaire afin qu’un conseiller financier vous accompagne gratuitement dans vos calculs.

En cette période de remontée des taux d'intérêts bancaires, la renégociation ou le rachat de prêt immobilier s'avèrent de moins en moins pertinents. Il devient plus intéressant de songer à des économies réalisées sur l’assurance de prêt : les taux d’assurances ont beaucoup baissé ces dernières années et la promulgation de la loi Lemoine, en faveur de la résiliation d'assurance, vous permet de changer d'assureurs en toute simplicité et sans pénalités ! Faites donc une simulation gratuite d'assurance de prêt pour évaluer vos gains potentiels.

Si votre prêt initial a été garanti par la Caution Crédit Logement, songez à prendre en compte dans l’économie totale la partie des fonds qui vous seront reversés.

La démarche de rachat de prêt dure en général 3 mois :

- Recherche de la meilleure proposition parmi les banques (ou faire une demande sur notre site) ;

- Demande par recommandé du décompte indiquant le capital restant dû, et les indemnités de remboursement anticipé, auprès de la banque actuelle ;

- Transmission du dossier à la banque choisie ;

- Formalités à réaliser auprès de l’assureur ;

- Réception et acceptation des offres de prêt ;

- Déblocage des fonds par la nouvelle banque qui remboursera le prêt existant.

Si vous souhaitez faire racheter votre prêt immobilier, il vous suffit de faire une demande de renégociation de taux gratuite et sans engagement sur notre site. Un conseiller vous contactera afin de réaliser une étude précise de votre dossier. Pour faciliter cette étude, il est conseillé d’être en possession du tableau d’amortissement de votre prêt immobilier actuel que vous pouvez réclamer à votre banque à tout moment.

S’agissant de l’assurance de prêt, plusieurs cas de figure sont à prévoir :

- En cas de renégociation, c’est-à-dire si votre banque rachète votre prêt, il n’y a pas besoin de revoir les conditions de l’assurance. On peut cependant vous soumettre de nouveau à un questionnaire pour étudier les évolutions possibles de votre situation professionnelle et/ou de santé.

- Si votre prêt est racheté par une nouvelle banque et que votre contrat d’assurance dépend de votre banque initiale, un nouveau contrat est à souscrire.

- Si votre assurance de prêt est souscrite en délégation (c’est-à-dire que l’organisme assureur est autre que votre banque initiale), vous pouvez la conserver que vous gardiez le même organisme prêteur ou que vous changiez. C'est d'ailleurs conseillé si votre état de santé a changé de manière négative (arrêts maladies, opérations ou traitements médicaux). Dans tous les cas, il faut prévenir votre assureur des changements de taux et/ou de montant. Un nouveau questionnaire santé peut vous être demandé si votre cas rentre dans les exclusions de la loi Lemoine concernant la disparition du questionnaire médical.

La fiscalité de la renégociation et du rachat de prêt

Si le prêt immobilier initial ouvrait droit à un crédit d’impôt sur les intérêts d’emprunt, le nouveau prêt bénéficiera du même avantage. Seule condition : le montant du nouveau crédit d’impôt ne doit pas être supérieur à l’ancien.

En cas d’investissement locatif, les intérêts du nouveau prêt sont déductibles des revenus fonciers uniquement si :

- Le nouvel emprunt est souscrit pour rembourser et se substituer à l’ancien prêt ;

- Les intérêts et la durée du nouveau prêt immobilier restent inférieurs à ceux de l’ancien.

Les frais de remboursement anticipé et de souscription du nouveau prêt sont également déductibles.

Le rachat de prêt immobilier avec un PTZ

Lors d’un rachat de prêt, certaines banques obligent à racheter le prêt à taux zéro avec le nouveau prêt immobilier. Cependant, d’autres peuvent autoriser à laisser le PTZ dans votre ancienne banque, ce qui est généralement conseillé. Pour rappel, il n’est possible de prétendre à un prêt à taux zéro qu’au moment de l’acquisition du bien immobilier.

Si vous souhaitez financer vos travaux à l’aide d’un prêt à taux zéro, il existe une solution : l’éco-PTZ, qui permet de bénéficier d’un prêt à taux zéro de 30 000 euros maximum pour financer des travaux d’éco-rénovation. Il s’adresse aux propriétaires. Les travaux doivent être réalisés par des entreprises Reconnues Garantes de l’Environnement (RGE).

Le rachat d'un Prêt Accession Sociale

Si vous souhaitez faire racheter un prêt conventionné PAS, le nouveau prêt sera obligatoirement monté en prêt non conventionné. N'hésitez pas à vous rapprocher de la CAF et voir avec elle si vous avez droit à des aides telles les Allocations Logement par exemple. Si ce n'est pas le cas, vérifiez que le rachat soit suffisamment intéressant pour couvrir cette perte.

En savoir plus sur le rachat d’un prêt PAS.

Le rachat de prêt pour un prêt relais

Il est impossible de faire racheter un prêt relais sauf s’il a été transformé en prêt amortissable. Le prêt relais est un crédit accordé sur une courte durée afin de permettre une solution de financement pour faire la transition entre l'achat d'un nouveau logement et la vente de son ancien bien. A toutes fins utiles, vous pouvez simuler le calcul d'un prêt relais pour en connaître les coûts et le montage.

Le rachat de prêt en SCI

Le montage d'une SCI est une solution pour acquérir sa résidence principale ou pour effectuer un rachat de crédit. Toutes les banques peuvent intervenir sur ce type d’opération. Pour plus d’informations, vous pouvez faire une demande de rachat de prêt sur notre site. Un conseiller vous indiquera la solution la plus adaptée ou pour quelles raisons votre dossier n’est pas finançable.

N’oubliez pas la restitution de votre caution !

Certains organismes de caution, comme le Crédit Logement, prévoient qu’une partie de la prime payée en début de prêt soit restituée lorsque la caution prend fin. Cette dernière représente 1 300 euros pour un prêt de 200 000 euros cautionné par Crédit Logement. Cette part vous est restituée en cas de rachat. Pensez à vérifier la façon dont votre prêt est cautionné, cela pourra considérablement augmenter l’intérêt d’une renégociation de prêt. Si vous avez souscrit à une garantie Casden, vous pouvez demander une restitution de votre caution qui vous sera transmise sous la forme de parts sociales.

A éviter : les reventes à court terme

Même si la renégociation de crédit contribue à diminuer le coût total du prêt, il est préférable de ne pas revendre son bien avant 5 ans. Effectivement, les frais ne seront pas amortis compte tenu de l’augmentation du capital emprunté.

Rallonger un prêt au moment du rachat de prêt immobilier

Il ne sera pas évident de trouver une banque qui accepte de rallonger un prêt dans le cadre du rachat, notamment si vous souhaitez ajouter un autre prêt comme le prêt travaux. Cependant, cela reste possible. Si vous ne parvenez pas à trouver une solution, n’hésitez pas à contacter l'un de nos courtier en crédit immobilier.

Convertir son taux variable

Il est généralement possible de transformer un taux variable en taux fixe mais cette clause doit apparaître dans votre contrat. Cependant, cette opération engendre des frais. A vous de négocier avec votre banque.

Rachat de prêt et hypothèque

L’hypothèque est liée à un bien et au prêt qui l’accompagne. Si le prêt est racheté, la nouvelle banque peut exiger une mainlevée d’hypothèque à la charge des propriétaires. En général, les banques proposent de passer par une caution bancaire sans forcément exiger la mainlevée d’hypothèque. De ce fait, elle continuera à courir. Des frais supplémentaires sont donc à envisager en cas de vente du bien (si la vente intervient avant la fin de vie de l’hypothèque).

Il ne suffit pas seulement de simuler un rachat de prêt et d’en présenter fièrement le résultat aux banques pour qu’elles acceptent. Ces dernières vont s’attacher à d’autres éléments qui définissent votre profil emprunteur et leur permettront de jauger l’intérêt qui sera le leur à financer un tel projet. Un courtier peut vous aider à collecter ces éléments pour une étude plus approfondie de votre dossier :

- Votre taux d’endettement estimé (ne pouvant excéder 35 %)

- Evaluation du reste à vivre du foyer

- Estimation de la valeur du bien actuelle (pour estimer les risques d’une garantie par l’hypothèque)

- L’estimation de la garantie hypothécaire si elle est prise

- Le calcul des indemnités de remboursement anticipé (IRA)

- Le gain entre nouveau et ancien taux.

A cet effet, la banque ou le courtier va réclamer des documents pour établir tous ces résultats, grâce à :

- Vos trois derniers bulletins de salaire

- Vos trois derniers relevés de comptes bancaires

- Aux tableaux d’amortissements de vos crédits en cours (que votre banque est tenue de vous fournir)

- Votre dernier avis d’imposition

- La copie de votre contrat de mariage ou Pacs, si existant

- L’attestation de pleine propriété de votre logement

- L’attestation de la valeur actuelle de votre bien.

N’hésitez pas à faire appel à un courtier immobilier afin qu’il vous aide à constituer un dossier solide et use de sa force de négociation auprès des banques. Les experts Cyberprêt sont des acteurs indépendants du marché du prêt immobilier. Ils agissent en toute liberté et dans votre intérêt pour vous décrocher les meilleures conditions de crédit.

En bref

-

🖥️ Comment renégocier le taux de son prêt immobilier ?

Si votre taux est supérieur d’au moins 0,50 % par rapport aux taux immobiliers actuels, il peut être intéressant de renégocier votre prêt pour faire d’importantes économies. Il faut alors comparer les offres de plusieurs banques pour trouver celle qui vous conviendra le mieux. Pour cela, faites une simulation de rachat de prêt gratuite sur notre site.

-

👛 Comment estimer les économies réalisées suite à son rachat de prêt ?

Une renégociation de votre taux actuel va entraîner la diminution de vos mensualités et ou raccourcir la durée de remboursement de votre crédit mais également engendrer des frais. Notre calculatrice de rachat de prêt saura vous indiquer le montant de vos économies à la suite de cette opération.

-

🏦 Quelles sont les meilleures banques pour renégocier un crédit immobilier ?

Chaque banque propose des taux en fonction du profil de l'emprunteur (âge, durée d’emprunt, revenus…). C’est pourquoi il est important de toutes les comparer afin de trouver celle qui proposera le meilleur taux et qui correspondra le mieux à votre profil. N’hésitez donc pas à utiliser notre simulateur de rachat de crédit sans engagement.

Afin de déterminer la pertinence du projet, nous vous invitons à faire une simulation sur notre site pour qu’un conseiller spécialisé puisse étudier avec vous les solutions qui pourraient vous convenir.

Lors d’une renégociation avec sa banque, celle-ci propose un taux qui est souvent supérieur aux taux du marché. En revanche, elle ne vous affecte pas, en général, de frais de rachat. Il faut donc faire le calcul afin de voir si vous êtes gagnant en rachetant le prêt dans une autre banque avec des frais de rachat ou en restant dans la vôtre avec un taux plus élevé mais sans frais.

Il est en effet possible de renégocier les conditions du prêt en réduisant la durée tout en gardant vos mensualités intactes. N'hésitez pas à contacter l'un de nos conseillers pour qu'il vous accompagne et vous conseille dans vos démarches.

Cela est possible, en effet. Nos conseillers sont abilités à vous conseiller et vous guider dans la renégociation de votre crédit immobilier.

Il n’y a pas de durée minimum pour envisager un rachat de prêt. Il faut simplement avoir amorti suffisamment ses remboursements sur le prêt pour qu’il y ait une marge hypothécaire suffisante entre la valeur vénale du bien et le montant racheté.

Un rachat de prêt immobilier peut toujours s’étudier. Si l’emprunt est ancien, le remboursement correspond essentiellement à celui du capital, car la majeure partie des intérêts du prêt a déjà été assumée. Par conséquent, une renégociation en fin de prêt avec un faible capital restant à payer n’a souvent guère d’intérêt, même avec un écart de taux significatif. N'hésitez pas à faire une simulation de renégociation de prêt sur notre site pour être contacté par l'un de nos conseillers et déterminer la faisabilité de votre projet.

Les banques peuvent en effet demander des frais de renégociation lorsque vous souhaitez faire réaménager les conditions de taux d’un prêt déjà existant. Il s’agit d’une politique commerciale interne à la banque qui reflète leur relation client. Il est souvent plus intéressant de faire racheter son prêt par une autre banque.

Les taux variables sont généralement basés sur l’indice « Euribor ». Il faut regarder le taux possédé actuellement et le comparer avec un taux fixe. N’hésitez pas à utiliser nos calculettes pour comparer un prêt à taux fixe et à taux variable ou détaillez votre projet dans nos simulateurs pour être contacté par l'un de nos conseillers experts.

Lors d’un rachat de prêt ou d’une renégociation, il est tout à fait possible de conserver l’assurance de prêt actuelle, souscrite en délégation. En revanche, si l’assurance a été signée avec la banque et que la créance est rachetée par une autre banque, il faudra prévoir le changement d’assurance. Vous pouvez simuler dès à présent votre changement d'assurance grâce à notre comparateur d'assurance emprunteur.

Les banques peuvent en effet intervenir sur un rachat de SCI.

🔍 Vos questions spécifiques sur le rachat de prêt immobilier

Les conditions encadrant le prêt immobilier se sont resserrées dernièrement. Malgré tout, en fonction de votre situation (contrat d’expatriation ou en détachement), des solutions existent. N'hésitez pas à faire une simulation à l'aide de nos outils pour que l'un de nos conseillers étudie votre projet et vous contacte.

Vous ne pouvez pas bénéficier d’un PTZ lors d’une renégociation des taux. Il est réservé aux primo-accédants lors de l’acquisition.

Dans certains cas, il peut être avantageux de renégocier les prêts existants pour réduire l’impact des mensualités sur le taux d’endettement et permettre de faire une nouvelle acquisition. Simulez votre regroupement de crédits grâce à notre simulateur et échangez avec l'un de nos conseillers.

Nous vous conseillons de faire une demande auprès du service client de votre banque. Vous devriez avoir un retour. Autrement, regardez dans les offres de prêt, les solutions de recours doivent être indiquées.

C’est en général compliqué de racheter un prêt qui n’est pas entièrement débloqué. Dans votre cas, sans une désolidarisation, il faudra attendre la livraison du bien et le déblocage total des fonds pour que vous puissiez céder vos parts. Dans l’attente de cette échéance, votre ancien(ne) conjoint(e) peut assumer seul(e) les mensualités et vous n’aurez qu’à déduire du montant des parts à racheter ce que vous auriez dû payer en attendant la livraison du bien.

Vous avez fait un regroupement de crédits hypothécaire. Il n’est donc pas possible de le faire racheter en prêt immobilier.

Dans votre cas, il faut racheter le prêt PTZ et le prêt principal pour ne faire qu’une seule créance. Il s’agit bien d’un nouveau prêt et vous pourrez ainsi imputer les intérêts d’emprunt de ce nouveau prêt aux revenus locatifs.

Dans le cadre d’un rachat de prêt, s’il y a une caution Crédit Logement sur le prêt à racheter, une fois que le rachat est effectif, Crédit Logement vous rendra la part récupérable de votre caution.

Il est tout à fait possible de consulter une banque et qu’un courtier en consulte d’autres. En revanche, le courtier ne pourra plus intervenir dans les banques où vous avez déjà fait une demande.

Il peut effectivement y avoir des frais de dossier (appelés aussi « frais d’avenant ») en cas de renégociation du taux de prêt dans votre banque. En revanche, il ne peut y avoir de frais de remboursement anticipé si vous renégociez le taux sans procéder à un remboursement anticipé.

Vos questions / Nos réponses

Anastasios, le 09/05/20 à 9h29

Bonjour, j'habite en Grece et je je loue un appartement a Paris 75017. L'appartement a été acheté avec un prêt que je rembourse actuellement

Je voudrais renegotier le taux de prait. Ca sera possible?

Merci

+306977766646

Rédaction CyberPrêt.com, le 11/05/20 à 9h29

Bonjour Anastasios,

Les conditions se sont resserrées dernièrement. Malgré tout en fonction de votre situation, contrat d'expatriation ou en détachement, des solutions existent.

Voir toutes les questions

Cyberprêt en 10 ans c’est :

+ de 12 000 familles

financées et devenues

propriétaires

+ de 2,5 milliards d’€

de crédits immobiliers financés

Des milliers de recommandations

Votre satisfaction est pour nous

la meilleure des récompenses

+ de 12 000 familles

financées et devenues

propriétaires

+ de 2,5 milliards d’€

de crédits immobiliers financés

Des milliers de recommandations

Votre satisfaction est pour nous

la meilleure des récompenses