Durée d'emprunt immobilier

Sur quelle durée avez-vous le plus intérêt à emprunter ?

La durée du prêt immobilier peut s’instituer sur des durées très courtes, de 5 ans seulement. Toutefois, elle se retrouve limitée à 25 ans par le Haut Conseil de Stabilité Financière (HCSF), depuis l’entrée en vigueur de ses directives au 1er janvier 2022.

En moyenne, la durée de remboursement d’un prêt la plus fréquente est d’environ 20 ans. Quant à la durée réelle, elle s’estime entre 7 et 10 ans (héritage, revente du bien, etc.)

Depuis 2022, les banques ne peuvent plus prêter au-delà de 25 ans (hormis dérogation accordée jusqu’à 27 ans pour les projets avec travaux) selon les nouvelles normes édictées par le Haut Conseil de Stabilité Financière (HCSF). Si certaines banques pouvaient proposer des prêts allant jusqu’à 30 ans, cela ne leur est plus permis.

En outre, le critère déterminant dans l’estimation de la durée du prêt est l’âge de l’emprunteur en fin de crédit. En effet, la plupart des contrats d’assurance emprunteur trouvent leur terme à 75 ans. S’assurer au-delà (jusqu’à 85 ans) s’avère toujours possible, mais entraîne des tarifs élevés et l’état de santé de l’emprunteur peut rapidement encourager cette tendance. Ainsi, plus vous avancez en âge, plus la durée de votre crédit est calculée sur une durée courte par les banques afin de se prémunir du moindre risque de défaillance. En conclusion, les mensualités seront très onéreuses.

Afin d’estimer les coûts de l’assurance emprunteur, nous mettons à votre disposition notre simulateur d’assurance de prêt. Obtenez rapidement un devis gratuit et adapté à votre situation !

Meilleur taux en 5 min

Meilleur taux en 5 min les + grandes banques comparées

les + grandes banques comparées Accord de principe en ligne

Accord de principe en ligne

Vous souhaitez réaliser :

Meilleur taux en 5 min

Meilleur taux en 5 min les + grandes banques comparées

les + grandes banques comparées Devis immédiat

Devis immédiat

La durée de votre crédit va posséder un impact direct sur les coûts de ce premier. Il est à savoir que, plus la durée du prêt s’étale dans la durée, plus le coût total est important. Ce sont les intérêts qui influent principalement sur le montant total du prêt.

En soi, pour une durée courte, vous serez amené à payer des intérêts durant moins longtemps, donc le coût de ceux-ci sera moins élevé. Mais les mensualités pourraient s’avérer plus élevées.

En revanche, plus le prêt est long, notamment dans le cadre d’un prêt immobilier à taux fixe, plus les intérêts seront importants et coûteux. En contrepartie, cette formule va nécessairement impliquer des mensualités plus réduites.

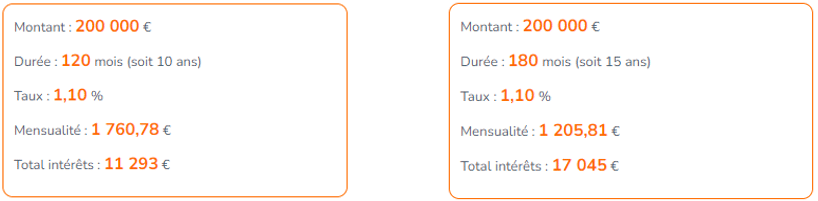

Voici un exemple pour plus de clarté :

A montant de prêt et taux égaux, pour un crédit classique, on remarque que la durée du crédit impacte directement les mensualités et le total des intérêts. Pour un écart de 5 ans sur la durée du prêt, la différence des intérêts est d’environ 6 000 € et la différence des mensualités est aux alentours de 500 €.

Au-delà de ces aspects financiers, il ne faut pas perdre de vue que la meilleure durée d'emprunt immobilier pour envisager son prêt est celle pour laquelle la mensualité s’adapte le mieux à votre budget. Avec les nouvelles normes en vigueur et l’inflation internationale, il est plus que jamais primordial de respecter son taux d’endettement afin d’éviter une situation de surendettement.

Ayez également une vision sur le long terme et songez à l’avenir. Un prêt immobilier engage son emprunteur. Si vos remboursements sont prévus sur une durée 20 ans, n’oubliez pas de penser aux autres charges et de prévoir les différents événements de la vie ; vous pourriez vouloir financer d’autres projets financiers ou de vie (études, mariages, retraite, etc.). En soi, il faut prendre garde à ne pas s’endetter au maximum de sa capacité d’emprunt.

En outre, il est bon d’avoir à l’esprit que le coût total initial d’un prêt immobilier est un coût prévisionnel. Il est en effet rare que le crédit coure jusqu’à sa dernière échéance ; les emprunteurs soldent leur prêt par anticipation pour revendre leur bien.

Bon à savoir : Dans le cadre de la revente de votre acquisition, il est possible d’être assuré si la revente du bien est causée par une force majeure (licenciement, divorce, mutation, décès, perte d’autonomie…) et vous mettre à l’abri d’une éventuelle moins-value.

Comme nous avons pu l’évoquer au début, la durée effective d’un crédit immobilier est généralement de 7 ans. Les banques vont donc s’accorder sur cette estimation pour déterminer le coût total réel du prêt et les intérêts payés sur cette durée.

Sachez qu’il est possible de moduler la durée de son prêt immobilier pour un crédit qui évolue avec vous et votre situation. Pour cela différents types de prêts et d’opérations existent !

Le prêt immobilier modulable

Que vous ayez fait un emprunt à taux fixe ou taux variable, le prêt immobilier avec modulation vous permettra de faire bouger la durée initiale de votre crédit et le montant de vos mensualités. En décidant d’augmenter vos mensualités, vous pourrez entraîner le raccourcissement de la durée de votre crédit et réduire vos intérêts à honorer. En revanche, diminuer les mensualités aura l’effet inverse. Malgré tout, cette option peut aider à se dégager une reste à vivre plus important chaque mois, ou accuser un coup dur grâce à la suspension momentanée des échéances (jusqu’à 2 ans).

Bon à savoir : L’accord de la modulation est à l’appréciation de l’organisme prêteur. Certaines banques peuvent limiter le nombre de modulations annuelles.

Le prêt progressif

Grâce au prêt progressif, augmentez votre pouvoir d’achat ou diminuer le coût total de votre crédit immobilier. Le principe est simple : il s’agit d’un prêt qui évolue dans le temps. Les mensualités augmentent chaque année selon un pourcentage (1 à 2 % en général) déterminé à l’avance avec la banque. Ce dispositif s’adresse plus particulièrement aux jeunes emprunteurs ou fonctionnaires puisqu’il implique des revenus qui vont augmenter dans le temps, et par conséquent, les mensualités aussi. Il s’agit d’une bonne solution pour partir sur une durée d’emprunt plus courte.

Le lissage de prêt

Le principe du lissage de prêt ou prêt à paliers permet également de diminuer la durée du prêt immobilier. Cette opération s’instaure en cours du prêt ou dans le cas où vous êtes sur le point de bénéficier d’un prêt aidés (PTZ, prêt patronal…) Comme l’indique son nom, le lissage de prêt vous permet de lisser votre crédit principal avec vos autres prêts afin d’avoir un endettement constant. Outre une réduction de vos mensualités, le prêt à paliers peut vous permettre de réduire la durée de votre emprunt.

Bon à savoir : Le montage du lissage du prêt n’est pas forcément proposé par toutes les banques.

- La durée moyenne du prêt immobilier est d’environ 20 ans et d’une durée réelle de 7 ans

- Plus la durée du prêt est longue, plus les intérêts sont élevés et les mensualités réduites

- La meilleure durée du prêt correspond à votre situation et votre budget

- La durée du prêt peut être modulée (prêt modulable, progressif, lissage de prêt…)

Vos questions / Nos réponses

Marlene, le 04/05/22 à 12h32

Sur combien d’années la banque font des prêts pour une 320000 âge de l’emprunteur 21 ans 55 ans et 65ans

Rédaction CyberPrêt.com, le 04/05/22 à 14h15

Bonjour Marlene,

La durée du crédit va dépendre de la couverture de l'assurance, des politiques bancaires, etc. Avant tout, c'est l'âge de l'emprunteur qui va primer dans la proposition de la banque. Au mieux, elles permettent d'emprunter jusqu'aux 85 ans de l'emprunteur.

Voir toutes les questions

Dans la même thématique

Calculez votre prêt modulable

Grâce au crédit modulable, influez sur la durée de votre crédit immobilier en l’augmentant ou en le diminuant.

Lire la suite

Calculez votre prêt progressif

Si votre situation est amenée à évoluer dans le temps, le prêt progressif peut être fait pour vous ! Déterminez les économies que vous pourriez faire avec notre outil de calcul.

Lire la suite

Calculez votre lissage de prêt

Estimez les avantages d’un lissage de prêt grâce à notre simulateur du prêt à paliers.

Lire la suite

Marché de l’immobilier : évolutions en 2022

L’environnement du prêt immobilier a connu de nombreux changements pour la nouvelle année. Découvrez les grosses évolutions !

Lire la suiteCyberprêt en 10 ans c’est :

+ de 12 000 familles

financées et devenues

propriétaires

+ de 2,5 milliards d’€

de crédits immobiliers financés

Des milliers de recommandations

Votre satisfaction est pour nous

la meilleure des récompenses

+ de 12 000 familles

financées et devenues

propriétaires

+ de 2,5 milliards d’€

de crédits immobiliers financés

Des milliers de recommandations

Votre satisfaction est pour nous

la meilleure des récompenses