Les garanties immobilières : hypothèque ou caution

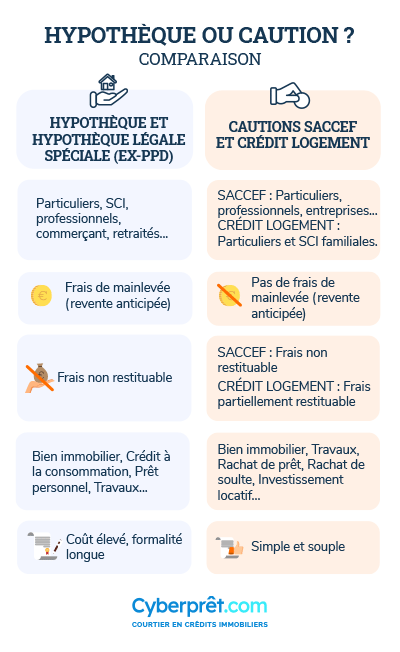

Lorsqu’elle vous octroie un prêt, votre banque a besoin d’une garantie de prêt immobilier au cas où vous seriez en incapacité de régler vos mensualités. Cette dernière peut être une hypothèque ou hypothèque légale spéciale du prêteur de deniers (ancien PPD), une caution immobilière ou un nantissement. Découvrez ces options et comparez-les grâce à notre simulateur ! Quelle garantie de prêt est la mieux adaptée à votre projet immobilier ? Hypothèque du notaire ou organismes de cautions bancaires ?

Meilleur taux en 5 min

Meilleur taux en 5 min